原標(biāo)題:年終獎來了,如何省點稅

2020年1月15日,智聯(lián)招聘發(fā)布“2019年白領(lǐng)年終獎?wù){(diào)研報告”。報告顯示,2019年只有三成白領(lǐng)拿到年終獎,相比2018年幾近腰斬;2019年白領(lǐng)年終獎的均值為9547元,相比2018年的7100元有顯著增長,這表明年終獎的發(fā)放結(jié)構(gòu)上出現(xiàn)調(diào)整,績效突出的白領(lǐng)拿到了更多的年終獎,而陽光普照式的年終獎明顯減少;從行業(yè)來看,國企中拿到年終獎的白領(lǐng)占比接近私企的兩倍;從城市來看,上海白領(lǐng)年終獎高居榜首,達(dá)13275元,北京緊隨其后,為12830元。

沒有年終獎的白領(lǐng)自然苦惱,但拿到年終獎的白領(lǐng)也有“幸福的煩惱”:年終獎要交稅,該如何省點稅呢?

新的年終獎稅收優(yōu)惠辦法:一個“不應(yīng)該有,但應(yīng)該會有”的政策

2018年12月27日,《財政部關(guān)于個人所得稅法修改后有關(guān)優(yōu)惠政策銜接問題的通知》(財稅[2018]164號)橫空出世,明確了年終獎的稅收優(yōu)惠政策。在這個文件出來之前,我在美國訪學(xué),就經(jīng)常在深夜收到來自國內(nèi)朋友的問題:年終獎的稅收優(yōu)惠還有嗎?面對所有這樣的問題,我的回答都是一樣的:

年終獎的稅收優(yōu)惠不應(yīng)該有,但應(yīng)該會有。

為什么說不應(yīng)該有呢?因為在過去的個人所得稅法下,工資薪金收入是要按月交稅的,年終獎作為一年的激勵,放到一個月里交稅,一次性收入畸高,不合理。所以,要給一個優(yōu)惠政策,允許年終獎除以12去找稅率,一定程度上相當(dāng)于把年終獎平均攤?cè)朊總€月,降低稅負(fù),這種政策優(yōu)惠是對的。但在2018年的新個稅法下,工資薪金和勞務(wù)報酬、稿酬、特許權(quán)使用費(fèi)共同構(gòu)成“綜合所得”,已經(jīng)是按年匯總納稅了,年終獎跟全年工資除了發(fā)放時點不同,本質(zhì)上是完全一樣的。憑什么給優(yōu)惠呢?所以說,不應(yīng)該有。

但為什么又說,應(yīng)該會有呢?因為大多數(shù)人并不了解年終獎稅收優(yōu)惠的核心是什么,大家只是知道,原來有優(yōu)惠,現(xiàn)在怎么能沒了呢?不是說好了“減稅降費(fèi)”么?優(yōu)惠沒了,我稅負(fù)不就增加了嗎?其實,新舊個稅法對比,大部分人算上年終獎的稅負(fù)都已經(jīng)下降了,只是可能沒有你所希望的那么多,這是事實。只有那些年終獎特別多的人,才有可能稅負(fù)上升。但老百姓希望在更大程度上降低稅負(fù)的呼聲也在情理之中,應(yīng)當(dāng)給予考慮,所以說應(yīng)該會有,于是有了財稅[2018]164號文。

需要強(qiáng)調(diào)的是,新的年終獎稅收優(yōu)惠辦法的關(guān)鍵,并非很多人誤以為的“除以12去找稅率”,因為在按年匯總納稅的計稅辦法下,不需要給任何優(yōu)惠,年終獎就可以除以12去用月稅率表,如果不除以12,就用年稅率表。

財稅[2018]164號文給出優(yōu)惠的關(guān)鍵在于,2021年12月31日之前,年終獎可以選擇不并入綜合所得,單獨計算納稅。

這就相當(dāng)于把收入拆成了兩部分,在7級超額累進(jìn)的稅率結(jié)構(gòu)下,綜合所得和年終獎適用的稅率可能就降低了。但你要知道,年終獎單獨計稅是不符合個人所得稅法的,所以只有2019-2021年的3年過渡期,過渡期結(jié)束之后,政策自動取消。這意味著,我們有且只有3年時間可以充分利用年終獎優(yōu)惠辦法,盡可能省點兒稅。

如何選擇單獨計稅還是合并計稅

最近很多人都面臨企業(yè)財務(wù)的“靈魂拷問”:你的年終獎要單獨計稅還是合并計稅?

首先,對于工資薪金、勞務(wù)報酬、稿酬和特許權(quán)使用費(fèi)4項綜合所得不足以交個稅的人來說,即綜合所得扣掉“三險一金”、基本免征額6萬元、子女教育等專項附加扣除和其他允許的扣除之后小于零,沒必要把年終獎單獨計稅,選擇合并計稅,可以將之前扣不完的扣除進(jìn)一步扣除,從而降低稅負(fù)。

其次,對于綜合所得和年終獎都要交稅的人來說,哪種方法更劃算需要具體計算,但有一個基本的原則可以參考,比較綜合所得和年終獎對應(yīng)的稅率,如果綜合所得適用的稅率更高,毫無猶豫選擇年終獎單獨計稅;反之,則可以考慮合并計稅。

由于多數(shù)公司是在年初發(fā)年終獎,所以2018年的年終獎往往是在2019年1月或2月發(fā)放,在發(fā)放當(dāng)月進(jìn)行預(yù)扣預(yù)繳,在2020年6月30日之前進(jìn)行匯算清繳。所以,很多人在2020年1月份領(lǐng)到的是2019年的年終獎,在2021年進(jìn)行匯算清繳。

那么,問題來了,很多人現(xiàn)在要考慮的是兩個問題:

第一,2019年發(fā)放的2018年年終獎在2020年如何交稅;

第二,2020年發(fā)放的2019年年終獎選擇單獨計稅還是合并計稅。

關(guān)于第一個問題,年終獎的個稅已經(jīng)在2019年預(yù)扣預(yù)繳過了,根據(jù)《國家稅務(wù)總局關(guān)于辦理2019年度個人所得稅綜合所得匯算清繳事項的公告》的官方解讀,在2019年取得年終獎時選擇單獨計稅的,在2020年匯算時可以重新選擇并入綜合所得計稅。也就是說,給你一次重新選擇的機(jī)會,但注意,這個選擇是單向的,即選擇單獨計稅的可以改為合并計稅,但選擇合并計稅的不能改為單獨計稅。這種制度設(shè)計是為了防止有人將一大部分收入從綜合所得中劃分出來作為所謂的“年終獎”去單獨計稅從而逃稅。

而關(guān)于第二個問題,由于有上述重新選擇的政策托底,很多人選擇單獨計稅會更有底氣。

避開年終獎禁區(qū),遠(yuǎn)離低效區(qū)間

由于年終獎優(yōu)惠的特殊計稅辦法,存在“多發(fā)一塊錢,稅后收入反而少了”的尷尬情況。比如,年終獎36000元,需要交個稅36000*3%=1080元,稅后收入34920元。但年終獎多發(fā)1塊錢,36001元,稅率從3%跳到10%,個稅36001*10%-210=3390.1元,稅后收入32610.9元。稅前多發(fā)1塊錢,個稅多交2310.1元,稅后收入少了2309.1元。

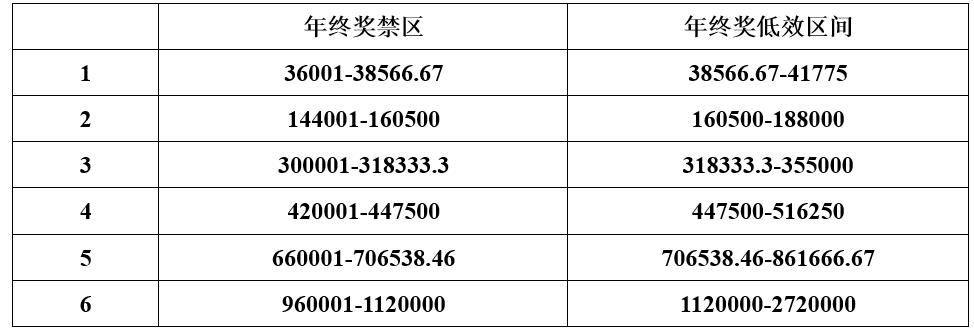

我們把這種“稅前年終獎多發(fā),稅后收入少得”的情況稱為“年終獎禁區(qū)”。年終獎六大禁區(qū)是:36001-38566.67、144001-160500、300001-318333.3、420001-447500、660001-706538.46、960001-1120000。當(dāng)公司老板要給你發(fā)37000元年終獎時,一定要好好跟老板溝通,勸他三思而后行,發(fā)36000元就可以了。

避開了年終獎禁區(qū),還要學(xué)會遠(yuǎn)離“低效區(qū)間”,即多發(fā)一塊錢年終獎,到手不到5毛,超過一半都交稅了,不劃算。比如,發(fā)放稅前年終獎39000元,交個稅3690元,稅后年終獎35310元。而稅前年終獎36000元時,個稅1080元,稅后收入34920元。看起來前者比后者稅后收入多290元,但你要知道公司稅前多支出了3000元,這其中2710元都交了稅,發(fā)錢效率太低了。年終獎六大低效區(qū)間是:38566.67-41775、160500-188000、318333.3-355000、447500-516250、706538.46-861666.67、1120000-2720000。建議公司在發(fā)放年終獎時,盡可能遠(yuǎn)離低效區(qū)間。

年終獎六大禁區(qū)和低效區(qū)間的表格如下:

年薪制人群巧用籌劃實現(xiàn)稅后收入最大化

企業(yè)高管比較關(guān)心的一個問題是:如何籌劃年薪,即如何分配年終獎和工資,實現(xiàn)稅后收入最大化?

比如,某公司高管王總2019年收入扣除基本免征額60000元、三險一金、專項附加扣除和其他允許的扣除后是300000元,也就是個稅的應(yīng)納稅所得額是300000元。幫王總做籌劃,總共分三步:

第一,300000元除以2,150000元作為年終獎,150000元作為工資,計算個稅。年終獎個稅28590元,全年工資個稅13080元,個稅總額41670元,稅后收入258330元。

第二,將年終獎降低一檔稅率,重新分配。第一步中年終獎150000元時對應(yīng)的稅率20%,降低一檔到10%的稅率,意味著年終獎最多144000元,工資156000元,計算個稅。年終獎個稅14190元,全年工資個稅14280元,個稅總額28470元,稅后收入271530元。

第三,將年終獎再降低一檔稅率,重新分配。將年終獎再降低一檔到3%的稅率,也就是年終獎最多36000元,工資264000元,計算個稅。年終獎個稅1080元,全年工資個稅35880元,個稅總額36960元,稅后收入263040元。第二步個稅最小值28470元就是最佳籌劃,年終獎144000元,工資156000元,相對于第一步的情況稅后收入增加13200元。

籌劃情況如下:

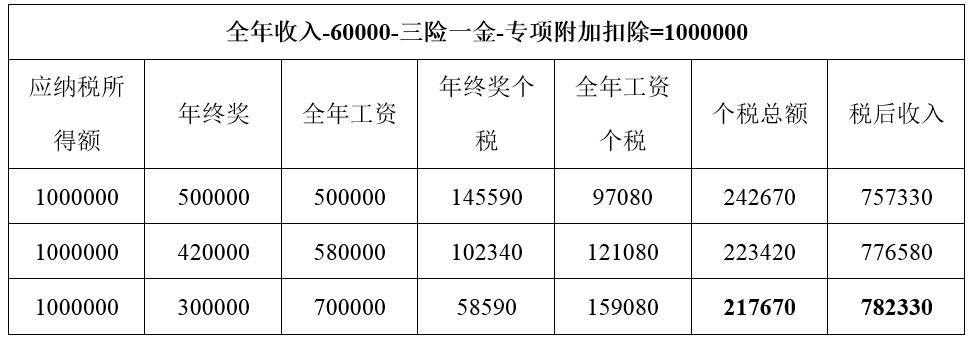

再如,某公司財務(wù)總監(jiān)張總2019年收入扣除基本免征額60000元、三險一金、專項附加扣除和其他允許的扣除后是1000000元,也就是個稅的應(yīng)納稅所得額是1000000元。

依然是分三步:

第一,1000000元除以2,500000元作為年終獎,500000元作為全年工資,計算個稅。年終獎個稅145590元,全年工資個稅97080元,個稅總額242670元,稅后收入757330元。

第二,將年終獎降低一檔稅率,重新分配。第一步中年終獎500000元時對應(yīng)的稅率30%,降低一檔到25%的稅率,意味著年終獎最多420000元,工資580000元,計算個稅。年終獎個稅102340元,全年工資個稅121080元,個稅總額223420元,稅后收入776580元。

第三,將年終獎再降低一檔稅率,重新分配。將年終獎再降低一檔到20%的稅率,也就是年終獎最多300000元,工資700000元,計算個稅。年終獎個稅58590元,全年工資個稅159080元,個稅總額217670元,稅后收入782330元。第三步個稅最小值217670元就是最佳籌劃,年終獎300000元,工資700000元,相對于第一步的情況稅后收入增加25000元。

籌劃情況如下:

小結(jié)一下,年薪制人群的籌劃技巧在于預(yù)測個人年收入,計算年應(yīng)納稅所得額,然后分三步:

第一,將年應(yīng)納稅所得額對半分,即讓月工資和年終獎適用稅率相同,計算應(yīng)納稅額;

第二,將年終獎降低一檔稅率,用足該級距上限,計算應(yīng)納稅額;

第三,將年終獎再降低一檔稅率,用足該級距上限,計算應(yīng)納稅額。

三步之后稅額最小的就是最優(yōu)籌劃,年薪制人群由此實現(xiàn)稅后收入最大化。

綜上所述,年終獎不僅要發(fā)得多,更要用得巧,充分利用稅法給予我們的優(yōu)惠,把該交的稅交上去,該省的稅省下來,這才是真正的“減稅降費(fèi)”。

相關(guān)閱讀 換一換

-

別人家公司年終獎大賞:iPhone11每人標(biāo)配、送湖景房

土豪公司春節(jié)放假19天,還要求員工帶家屬出去旅游,旅游經(jīng)費(fèi)公司報銷,額度在2萬到5萬之間,不出去玩,就拿不到這筆錢。

-

山西一公司年終獎發(fā)了個錘子 網(wǎng)友:明年可以發(fā)個雞毛

1月16日,山西某公司企劃部門年底向員工發(fā)放年終獎,除了獎金之外還每人發(fā)了一個錘子。領(lǐng)導(dǎo)解釋說,發(fā)錘子的目的是為了激勵員工,在新的一年里像錘子一樣,不怕困難迎難而上。

-

【新春走基層】做好事“存銀行” 火普村村民喜提“年終獎”

1月15日,大涼山深處,昭覺縣解放鄉(xiāng)火普村的青山被冬日的暖陽籠罩。馬天告訴四川新聞網(wǎng)記者,阿機(jī)約惹之所以有這么高的積分和他平時的各方面表現(xiàn)是分不開的。

-

【新春走基層】做好事“存銀行” 火普村村民喜提“年終獎”

1月15日,大涼山深處,昭覺縣解放鄉(xiāng)火普村的青山被冬日的暖陽籠罩。馬天告訴四川新聞網(wǎng)記者,阿機(jī)約惹之所以有這么高的積分和他平時的各方面表現(xiàn)是分不開的。

-

發(fā)個錘子?一公司年終獎?wù)姘l(fā)了個錘子

近日,山西一公司年終獎?wù)娼o員工發(fā)了個錘子!

-

2019年鄭州白領(lǐng)年終獎均值7316元,你過線了嗎?

2019年鄭州白領(lǐng)年終獎均值7316元,你過線了嗎?

-

別人的年終獎!理發(fā)店老板獎勵員工200萬

很多企業(yè)最近都在忙著發(fā)年終獎,犒勞員工一年的辛苦。” 從2016年設(shè)置員工孝心獎后,每一年賀永峰都會讓離得近的員工把父母接到身邊,通過年會的形式發(fā)獎金表達(dá)感恩。西安魔方美容美發(fā)發(fā)型師任飛表示:“我去年的這個孝心獎大概是在1萬多,但是今年已經(jīng)到兩萬多。

-

年終獎發(fā)放玩“套路” 既違法又丟人

年關(guān)將至,年終獎又成為辛苦了一年的職場人關(guān)心的話題。很多人擔(dān)心,這筆年終收入能不能落袋為安。

-

理發(fā)店為員工發(fā)百萬年終獎:其中64萬交員工父母

37歲的賀先生是陜北榆林人,從事美發(fā)行業(yè)已近20年,“大概14歲時,初中剛畢業(yè),家里條件一直不好,印象中一年到頭都吃不上幾次肉,后來就輟學(xué)了。”2002年,他從老家來到西安開始學(xué)理發(fā)。打工5年后,開了自己的理發(fā)店。如今,賀先生的理發(fā)店已有14家。

-

當(dāng)心年終獎發(fā)放這些花樣:把應(yīng)得工資變成年終獎勵

扣留部分月工資作年底福利、將積壓產(chǎn)品打折賣給員工、把“年會抽獎”當(dāng)發(fā)年終獎…… 實踐中,圍繞年終獎的發(fā)放,一些單位因“玩花樣”而與員工產(chǎn)生糾紛的案例并不少。” 公司負(fù)責(zé)人則聲稱,把公司積壓的鞋子低折扣賣給員工也是年終獎的一部分,算起來公司的年終獎比往年還有所增加。