“以前通過種植茶葉無法填飽肚子,年輕人就想辦法離家謀生。現在白沙溪茶業公司在我們村定點收購茶葉,解決了茶葉的銷路問題,幫助我們在自己的黑土地上就業創收。”

湖南益陽安化縣小淹鎮陶澎村村民諶某說。

白沙溪畔瑯琊鎮茶樹

白沙溪茶業有限公司是湖南省級扶貧再貸款示范點。自2017年起,當地農商行累計運用人民銀行扶貧再貸款資金7000萬元,撬動自有資金,對白沙溪茶業有限公司發放貸款累計2.4億元。該公司采取“龍頭企業+協會(基地)+農戶”的產業化組織模式運作,通過公司合作經營的5200畝現有茶園和新建茶園的輻射作用,帶動安化縣各鄉鎮及周邊各鄉鎮的農戶種植茶葉2萬畝,累計帶動周邊貧困戶就業生產1200戶,年均為當地農民增收2萬元以上。

扶貧再貸款是人民銀行于2016年為支持貧困地區發展特色產業和貧困人口創業就業創設的貨幣政策工具。在全國千千萬萬貧困戶走上脫貧致富路的背后,都活躍著扶貧再貸款的身影,為決戰決勝脫貧攻堅輸送著源源不斷的金融“活水”。

創新開展產業扶貧貸款,支持貧困地區發展特色產業。圖為貴州開發“深扶貸”等信貸產品,有力支持農戶發展高山茶葉等特色種殖業,惠及近萬名貧困戶。

黨的十八大以來,人民銀行作為國務院扶貧開發領導小組副組長單位和金融精準扶貧牽頭部門,通過加強宏觀信貸政策指導,綜合運用扶貧再貸款等多種貨幣政策工具,引導金融機構將更多資源投向貧困地區。同時,加大產業扶貧、易地扶貧搬遷、基礎設施建設等重點領域金融支持力度,積極推動農村信用體系建設,不斷完善農村金融服務基礎設施,明顯提高了貧困人口金融服務的可獲得性。

近年來,金融精準扶貧貸款穩步增加,貸款覆蓋面逐步擴大。截至2019年末,全國建檔立卡貧困人口及已脫貧人口貸款余額7139億元,較2015年末年均增長24.43%,惠及2013萬貧困人口,貸款累計覆蓋率超過40%;產業精準扶貧貸款余額1.41萬億元,較2015年末年均增長35.94%。金融精準扶貧工作取得了長足進步,對促進貧困地區經濟發展和貧困人口脫貧起到了舉足輕重的作用。

中國農業發展銀行支持四川省涼山彝族自治州昭覺縣懸崖村人居環境改善項目,切實解決當地貧困戶安全出行問題。

加強頂層設計

引導金融資源流向脫貧攻堅領域

金融資源如何精準、有效、科學地支持貧困地區發展是金融精準扶貧工作的核心。在此過程中,人民銀行一直在思考如何通過頂層設計,建立一套系統化制度體系,讓邏輯上依賴市場配置的金融資源,主動流向最迫切需要資金支持的脫貧攻堅領域。

為此,人民銀行建立了系統化金融扶貧政策體系,強化金融與產業、財政等政策合力,相繼出臺全面做好扶貧開發金融服務、金融助推脫貧攻堅、金融支持深度貧困地區等10余項政策。如利用建檔立卡貧困戶信息,引導銀行將資金精準投向貧困戶,帶動扶貧產業發展。

烏魯木齊中支支持和田地區民豐縣建立專業合作社帶動貧苦戶脫貧致富,圖為合作社的紅棗喜獲豐收,社員們滿臉“腰包鼓起來”的喜悅之情。

貨幣政策方面,2016年,人民銀行創設扶貧再貸款工具,強化扶貧再貸款對貸款投向和利率的雙引導作用,調動金融機構參與扶貧的積極性,引導低成本資金投入扶貧開發領域。2019年,人民銀行設立專項扶貧再貸款支持中國農業發展銀行、中國農業銀行、中國郵政儲蓄銀行擴大對“三區三州”的信貸投放,降低“三區三州”融資成本,促進實現精準扶貧、精準脫貧目標。截至2019年年末,全國扶貧再貸款余額1642億元,其中,專項扶貧再貸款余額139億元。

此外,人民銀行注重發揮市場化工具融資功能,推動扶貧票據、產業扶貧資產支持票據等融資產品在銀行間市場發行,創新易地扶貧搬遷專項金融債,為易地扶貧搬遷籌集信貸資金,以市場化方式引導社會資本投向貧困地區和扶貧項目,支持貧困地區不斷拓寬融資渠道。截至今年一季度末,已有19個省29家企業累計發行扶貧票據412.2億元,國開行、農發行累計發行易地扶貧搬遷專項金融債券1939億元。

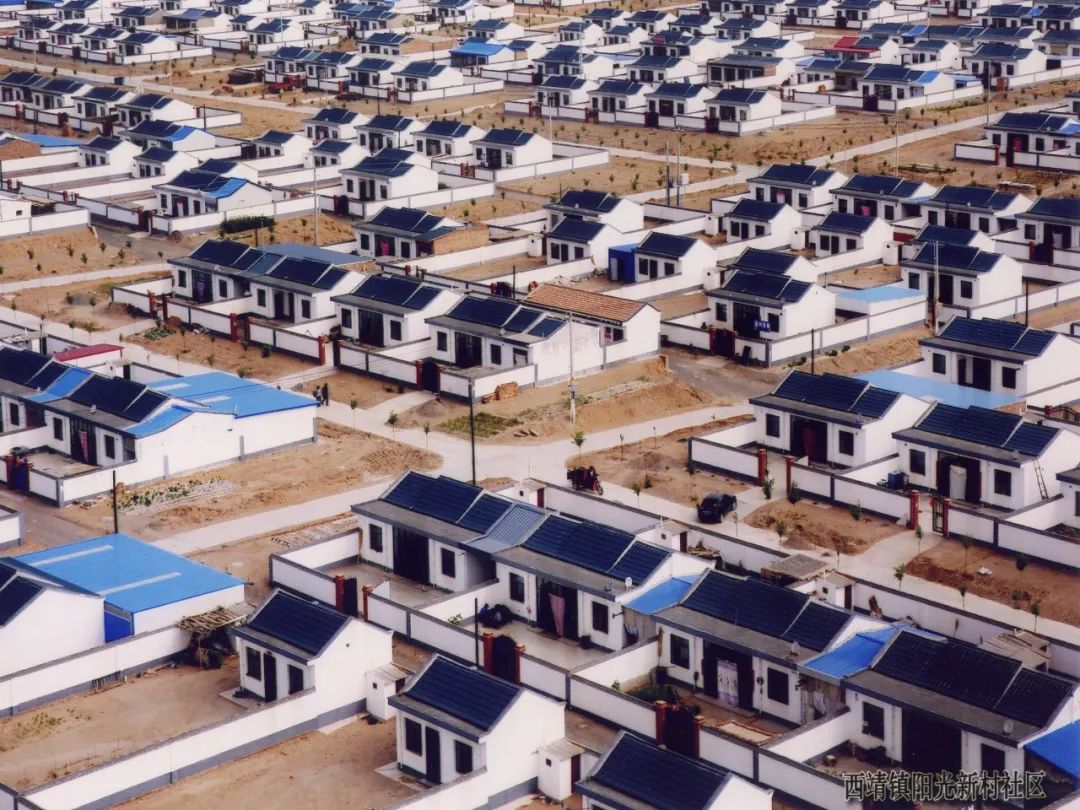

中國農業發展銀行甘肅省分行積極支持武威市古浪縣黃花灘易地扶貧搬遷項目建設,累計發放貸款7.48億元,實現搬遷安置建檔立卡貧困戶3912戶。

構建扶貧融資擔保及風險補償緩釋機制

為促進金融扶貧政策常態化、可持續,人民銀行分支機構在各地著力推動構建多層次、立體化的扶貧融資擔保及風險補償緩釋體制機制。

人民銀行成都分行推動有扶貧任務的縣全部建立扶貧小額信貸分險基金,全省到位分險基金34.1億元,深度貧困地區銀行和分險基金按2∶8分擔風險(其他貧困地區按3∶7分險),截至2019年末,已累計代償3500多萬元。同時,創新并推廣“政擔銀企戶”產業扶貧模式,通過政府建立扶貧產業貸款風險補償基金,農業融資擔保公司提供擔保增信,財政對貸款利息和擔保費進行補貼等方式鼓勵銀行機構向扶貧產業經營主體發放貸款,扶貧產業經營主體通過帶動創業、吸收就業、簽訂購買協議等方式建立與貧困戶的利益聯結機制,帶動貧困人口穩定增收脫貧。截至今年一季度末,累計投放“政擔銀企戶”貸款27億元,帶動2.8萬戶貧困戶脫貧增收。

中國銀行在陜西舉辦精準扶貧跨境撮合洽談會,來自7個國家及國內9個省區市的優勢產業、龍頭企業客戶,與陜西省內的80家企業進行了285場次洽談。

針對企業和貧困戶“貸款難、怕不貸”,銀行“難貸款、怕不還”的問題,人民銀行西安分行創新推出“統貸聯放”金融服務模式。在需求端依托核心企業實現“統貸”,通過專業合作社等經營主體對貧困戶進行篩選,推動農業產業鏈上核心企業的信用延伸,既有利于緩解信息不對稱,提高貸款的覆蓋面和授信額度,也有利于銀行降低操作成本。在供給端深化聯結機制實現“聯放”,通過央行低成本資金、產業扶貧基金、財政獎補資金、政策性保險和擔保風險分擔基金齊發力,改變單純依靠銀行信貸資金投放的原有模式。截至2019年年末,該模式已累計發放貸款1.4億元,帶動建檔立卡貧困戶近6000戶。

山西壺關農商銀行自主研發精準扶貧APP,利用互聯網技術實現金融精準扶貧。

改善優化貧困地區金融生態環境

讓每一個貧困人口在有需求時都能以合適的價格享受到及時、有尊嚴、方便、高質量的金融服務,是金融扶貧工作的重要目的。在鼓勵金融資源加大對貧困地區資金投入的同時,人民銀行積極協調改善和優化貧困地區金融生態環境。

為解決基礎金融服務“最后一公里”問題,人民銀行長沙中支推動貧困村金融扶貧服務站建設,充分發揮村級組織力量,實行每個服務站由一家主聯系行聯絡掛鉤的主聯系行制度,為貧困人口提供信貸融資、支付結算、政策咨詢、金融知識普及等基礎金融服務。同時,推動金融扶貧服務站、助農取款服務點、農村電商服務站融合共建,整合信貸、支付、電商等服務功能,建設“一站多能、一網多用”的農村金融綜合服務平臺。截至2019年年末,湖南全省6923個貧困村全部建成金融扶貧服務站,已覆蓋252萬貧困人口,其中“三站”融合站點數占比達61.7%。

農業銀行甘肅分行利用惠農服務車進鄉入村為藏區農牧民提供流動金融服務,提升邊遠地區金融服務的可及性。

對于深度貧困地區,人民銀行全面啟動深度貧困地區基礎金融服務提升計劃。截至今年一季度末,“三區三州”深度貧困地區各項貸款余額1.14萬億元,同比增長8.5%;行政村基礎金融服務覆蓋率97.7%,同比提高9個百分點。

此外,各地人民銀行深入推進“信用戶”“信用村”“信用鄉鎮”評定和創建工作,完善農村信用體系建設。例如,人民銀行蘭州中支上線應用甘肅省農(牧)戶信用信息管理系統,累計評定深貧地區信用農戶近41.56萬戶,推動金融機構為23.25萬戶建立信用檔案的農戶發放貸款196.25億元。

寧夏固原農商行宣傳金融扶貧貸款及普惠金融知識,提高當地貧困戶的金融素養和風險意識。

相關閱讀 換一換

-

河南召開金融扶貧專場新聞發布會

9月16日上午,河南省政府新聞辦召開河南省“決戰脫貧攻堅 決勝全面小康”系列新聞發布會——金融扶貧專場,介紹河南省金融扶貧工作有關情況,并回答記者提問。優先支持深度貧困地區,連續3年定點向4個深度貧困縣累計調增扶貧再貸款額度20億元,組織省市縣三級金融機構深入到4個深度貧困縣,引導金融資源向深度貧困地區匯聚。

-

金融控股公司監管政策框架初步搭建

“《金融控股公司監督管理試行辦法》的實施不改變我國現行金融業以分業經營、分業監管為主的格局,是對現行格局的完善和補充。9月13日,國務院發布了《關于實施金融控股公司準入管理的決定》(以下簡稱《決定》),中國人民銀行發布了《金融控股公司監督管理試行辦法》(以下簡稱《辦法》)。

-

【行走自貿區】中企云鏈:安心扎根舒心發展 創新金融科技服務

中企云鏈在天津自貿區中心商務片區建立起現代化的“金融工場”,成立了專業的風控團隊、融資審核團隊、電銷客服團隊等,大幅度降低了企業的運營成本,提高了融資效率。截至2020年7月末,各大銀行通過中企云鏈平臺為中小企業保理融資超1000億元。

-

【行走自貿區】中企云鏈:安心扎根舒心發展 創新金融科技服務

中企云鏈在天津自貿區中心商務片區建立起現代化的“金融工場”,成立了專業的風控團隊、融資審核團隊、電銷客服團隊等,大幅度降低了企業的運營成本,提高了融資效率。截至2020年7月末,各大銀行通過中企云鏈平臺為中小企業保理融資超1000億元。

-

【行走自貿區】中企云鏈:安心扎根舒心發展 創新金融科技服務

中企云鏈在天津自貿區中心商務片區建立起現代化的“金融工場”,成立了專業的風控團隊、融資審核團隊、電銷客服團隊等,大幅度降低了企業的運營成本,提高了融資效率。截至2020年7月末,各大銀行通過中企云鏈平臺為中小企業保理融資超1000億元。

-

銀保監會:下一步向未摘帽貧困縣加大金融資源投入

近日,銀保監會新聞發言人在接受媒體采訪時表示,下一步,將保持金融幫扶政策總體穩定,聚焦“三區三州”等深度貧困地區,向未摘帽貧困縣加大金融資源投入。

-

央行開展4000億元MLF操作

(記者吳秋余)中國人民銀行15日發布公告,當日開展中期借貸便利(MLF)操作4000億元,期限為1年,中標利率2.95%,利率與前次持平,未開展逆回購操作。央行表示,此次MLF操作是對本月兩次MLF到期和一次定向中期借貸便利(TMLF)到期的續做,其中TMLF續做可繼續滾動,總期限為3年。

-

促進經濟金融良性循環

日前,中國銀保監會發布了銀行業保險業運行情況最新數據,并就相關領域熱點問題答記者問。中國銀保監會新聞發言人指出,當前,我國銀行業保險業整體運行穩健,風險可控,服務實體經濟能力不斷提升。

-

商務部出臺專項舉措 加大“兩穩一促”金融支持

據了解,目前已經出臺了一系列專項舉措,及時摸排企業金融需求,切實引導更多金融資源支持穩外貿穩外資促消費。收集企業對已出臺政策的反映,梳理企業在金融服務方面的政策訴求,為后續政策儲備提供一手資料。

-

商務部:加強協作聯動 加大金融支持穩外貿穩外資促消費力度

商務部日前印發《關于加強協作聯動推動加大金融支持穩外貿穩外資促消費力度的工作通知》,通知要求,各地商務主管部門要及時摸排企業金融需求,協調解決企業困難。要努力創造良好政策環境,結合實際研究出臺專項舉措,緩解企業融資難、融資貴、融資慢等問題,切實引導更多金融資源支持穩外貿穩外資促消費。